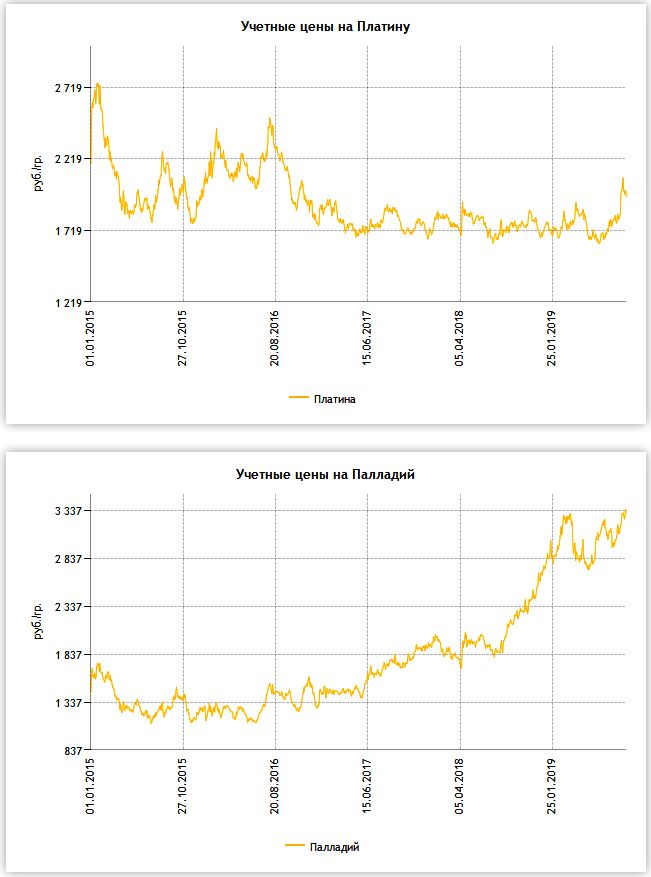

Динамика учетных цен на аффинированные драгметаллы (01.01.15-17.09.19)

Сообщений 1 страница 22 из 22

Поделиться22016-04-09 20:01:38

Thomson Reuters предсказал падение цен на золото

Вчера, 09:19

Данил Седлов

Фото: REUTERS 2016

Цены на золото могут упасть ниже отметки $1200 за унцию в связи с укреплением доллара США и сокращением спроса в Азии, отмечается в обзоре Thomson Reuters. Стоит ли инвестору отказываться от таких инвестиций?

В ближайшие месяцы золото, которое с начала года выросло в цене более чем на 15% (до $1240 за унцию), начнет дешеветь из-за падения спроса на азиатских рынках и вероятного укрепления доллара США, сказано в отчете Thomson Reuters, опубликованном в четверг. По мнению аналитиков, цены на золото могут опуститься ниже отметки $1200 за унцию.

Как отмечается в обзоре Thomson Reuters, рост цен на драгоценный металл, который наблюдается с начала 2016 года, скорее всего, окажется непродолжительным, поскольку оживление на финансовых рынках постепенно затихает. Перемены в настроении инвесторов связаны с ожиданиями ужесточения денежно-кредитной политики ФРС США, которая, согласно прогнозам Thomson Reuters, продолжит повышение процентной ставки в этом году.

Это значит, что в перспективе курс доллара США по отношению к другим валютам будет расти, а номинированные в долларах цены на золото — падать. «Укрепление доллара может оказать новое давление на стоимость золота и его репутацию как безопасного актива», — пишет Thomson Reuters.

Другой важный фактор, который, по мнению Thomson Reuters, влияет на динамику драгоценного металла, — это замедление спроса на ключевых азиатских рынках. Из аналитического обзора следует, что эта тенденция проявилась еще в 2015 году. В частности, в Китае общий спрос на золото без учета закупок Центробанка снизился на 7%, до 867 т за год. Общемировой спрос на золото сократился в 2015 году на 2%, до 4,1 тыс. т, при этом объем золотодобычи увеличился за год на 1%, до 3158 т. Выпуск ювелирных изделий в мире снизился на 3%, до 2,2 тыс. т.

Эксперты, опрошенные РБК, впрочем, не считают обещанное снижение цен на золото чем-то экстраординарным. По мнению руководителя трейдинга «Атона» Ярослава Подсеваткина, снижение цен до $1200 — не повод для инвесторов избавляться от этих активов. «По сути, Thomson Reuters прогнозирует падение цен на 3,5%. В условиях высоких колебаний цен на глобальных рынках, когда любой класс активов может просесть на 3% в течение дня, это не является серьезным удешевлением», — отметил эксперт.

Подсеваткин убежден, что инвестиции в этот драгметалл полезно добавить в портфель как защитный актив для диверсификации вложений. «Я не ожидаю от золота ни долгосрочного спада, ни восходящего тренда. Это защитный актив, поэтому его логично держать в портфеле», — говорит финансист.

Портфельный управляющий ИХ «Финам» Алексей Белкин также считает, что динамика цен на золото в ближайшее время будет определяться денежно-кредитной политикой США и других центробанков. «Золото вполне может опуститься до $1200–1218 за унцию в ожидании очередных действий ФРС США», — говорит Белкин. Если монетарные власти пойдут на смягчение денежно-кредитной политики или хотя бы не будут ужесточать ее, вероятность возобновления роста цен на драгметаллы значительно увеличится. А вот снижение спроса на золото в Азии является сезонным, поэтому его нельзя рассматривать как фундаментальный фактор, отмечает финансист.

По отчету World Gold Council, в первом квартале цены на золото росли рекордными темпами с 1986 года, увеличившись за первые три месяца более чем на 16%. По данным Комиссии по срочной биржевой торговле (CFTC) США, в марте вложения в крупнейший мировой золотой биржевой фонд SPDR Gold Shares достигли максимального значения с декабря 2013 года. Глава американской инвесткомпании компании Double Line Capital, известный финансист Джеффри Гундлах предсказывал, что к концу этого года золото подорожает до $1400 за унцию.

Поделиться72017-07-31 18:28:13

Насколько подорожает золото из-за политики ФРС США

Цены на золото обновили максимум с середины июня на фоне ослабления доллара к мировым валютам и разочарования инвесторов из-за политики ФРС в отношении процентных ставок. Какой будет дальнейшая динамика драгоценного металла?

Фото: Тим Яржомбек для РБК

Мировые цены на золото обновили максимум за полтора месяца. В пятницу, 28 июля, стоимость августовских фьючерсов на драгоценный металл на бирже Comeх к 17:30 мск выросла на 0,59%, достигнув отметки $1265,63 за тройскую унцию — это максимальное значение с 14 июня этого года.

Опрошенные РБК эксперты считают, что подобная динамика золота связана с итогами заседания ФРС США 25–26 июля, на котором регулятор решил сохранить процентную ставку без изменений, на уровне 1–1,25% годовых, последующим снижением доходности десятилетних облигаций Казначейства (Treasuries) на 5 б.п. и ослаблением индекса доллара (отношение его курса к корзине валют шести стран — основных торговых партнеров США). Со среды этот индикатор снизился на 0,66%, до 93,58 пунктов. На этом фоне золото с момента оглашения итогов заседания ФРС 26 июля подорожало на 0,84%.

Цены на драгметалл перешли в рост примерно в середине июля, когда в США вышел блок макроэкономических данных, разочаровавших рынок, говорит портфельный управляющий ФГ «Финам» Алексей Белкин. «Инвесторы увидели, что текущие экономические показатели, с которыми ФРС увязала свою монетарную политику, не позволяют ей повысить процентную ставку на июльском заседании», — комментирует он.

В частности, индекс потребительских цен в США за июнь оказался ниже консенсус-прогноза — 1,6% в годовом выражении против 1,7%, тогда как Федрезерв неоднократно заявлял о необходимости ускорить инфляцию в стране до 2%. Данные по рынку труда также оказались хуже ожидаемых — число американских граждан, впервые подавших заявки на пособие по безработице, на прошлой неделе увеличилось на 10 тыс., до 244 тыс., хотя консенсус-прогноз Reuters предполагал рост на 8 тыс., до 241 тыс. С 10 июля стоимость золота увеличилась на $64, или на 5,31%, напоминает Белкин.

Начальник отдела анализа рынков «Открытие Брокер» Константин Бушуев добавляет, что, несмотря на июльское укрепление, текущая динамика золота скорее является консолидацией — состоянием рынка, при котором цены двигаются в узком диапазоне без определенной тенденции. Краткосрочные периоды роста золота наблюдались и в марте, и в мае этого года, отмечает он. Однако сейчас есть все предпосылки для того, что в среднесрочной перспективе золото все же будет дорожать, убежден эксперт.

Куда пойдут цены

За последний год (с 26 июля 2016 года) индекс доллара потерял 9%, а накануне публикации коммюнике заседания ФРС в среду он находился вблизи 13-месячного минимума, отметил в четверг, 27 июля, в эфире CNBC Крейг Джонсон, главный специалист по техническому анализу в одном из старейших в США инвестбанков Pipper Jaffray. Он прогнозирует, что доллар ослабнет к корзине основных валют еще больше — до 92 пунктов. Это примерно на 1,7% ниже текущих уровней. При такой динамике индекса доллара цены на золото смогут вырасти до отметки $1,3 тыс. за унцию и выше, убежден трейдер.

Алексей Белкин, который сам специализируется в том числе на сделках с фьючерсными контрактами на золото, согласен, что в среднесрочной перспективе цены на драгметалл могут дорасти до такого уровня. Однако у финансиста нет уверенности, что они двинутся выше указанной отметки $1,3 тыс. за унцию. «Обычно на этом уровне инвесторы-«быки» (те, кто ставят на рост актива. — РБК) закрывают свои позиции», — поясняет он.

Директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин настроен по отношению к перспективам золота с еще большим скепсисом. Он отмечает, что последний год цены на золото начали показывать необычайно сильную корреляцию с другим защитным активом — японской иеной. «Из-за крайне низких реальных ставок в Японии иена является низкодоходным активом. Судя по тому, что взаимосвязь между золотом и иеной сейчас довольно сильна, инвесторы оценивают драгметалл как такой же низкодоходный инструмент без большого потенциала роста», — говорит Брагин. По мнению аналитика, золото вряд ли выйдет из ценового диапазона $1,2–1,3 тыс. за унцию.

Фото: Robin Nelson / ZUMA Press / Global Look Press

У Константина Бушуева более оптимистичный взгляд на будущую динамику золота. Он убежден, что цены на драгметалл будут расти даже на фоне улучшения инфляционных ожиданий и роста процентных ставок в США. «Если ставки вырастут, повысится привлекательность американских гособлигаций Treasuries для инвесторов. Они начнут активнее покупать эти бумаги и хеджировать риски золотом», — объясняет финансист. Таким образом, на фоне роста вложений в рискованные активы (акции и облигации) будет увеличиваться и совокупная доля золота в портфелях инвесторов, что поддержит цены на металл. По оценкам Брагина, до конца года стоимость золота может увеличиться до уровней $1350–1380 за унцию, а на горизонте года пойти еще выше.

Впрочем, инвестиционный банк Credit Suisse, который ранее придерживался «бычьих» взглядов на перспективы золота, на прошлой неделе пересмотрел свой прогноз по драгметаллу на вторую половину 2017 года в сторону уменьшения. Если раньше аналитики банка ожидали роста стоимости золота до $1388 за унцию, то сейчас — только до $1313 за унцию. Изменение прогноза Credit Suisse объясняет тем, что с июня на бирже Comex инвесторы избавились в ходе распродаж от 16 млн унций на фоне заявления ФРС о планах по сокращению активов на балансе.

Как купить золото

Французский инвестиционный банк Societe Generale, один из крупных маркетмейкеров на рынке фьючерсов на золото, продолжает в своих аналитических обзорах настаивать на том, что драгоценный металл сохраняет инвестиционную привлекательность. «Долгосрочных инвесторов золото может привлечь как средство диверсификации и хеджирования от растущей неопределенности в других классах активов», — говорится в последнем обзоре инвестбанка.

По мнению ведущего аналитика «КИТ Финанс Брокер» Анны Устиновой, лучшим способом вложиться в золото для таких инвесторов является покупка биржевого инвестиционного фонда (ETF) на драгоценный металл. Например, торгующийся в США фонд SPDR Gold Shares ETF (тикер GLD), динамика которого в точности повторяет движение цен на золото. С начала года бумаги этого фонда выросли в цене на 9,25%, до $120,69 за штуку.

Тем инвесторам, которым важно иметь физический металл, могут подойти инвестиционные монеты, цена на которые привязана к биржевой стоимости золота, определяемой на Лондонской бирже металлов, считает старший аналитик «Альпари» Роман Ткачук. Сделки с инвестиционными монетами, находящимися в обращении, не облагаются НДС в 18% — в отличие от операций со слитками. Также если инвестор сможет документально подтвердить, что монеты находились у него в собственности три года и более, то ему не придется платить НДФЛ 13% при продаже.

Еще один способ инвестировать в золото — купить акции золотодобывающих компаний. Это более рискованные инвестиции, поскольку динамика ценных бумаг золотодобытчиков зависит не только от цен на золото, но и от операционных показателей бизнеса. Инвестбанк Credit Suisse в своем обзоре от 19 июля советовал клиентам вкладываться в акции компании Agnico Eagle Mines (тикер AEM), которая, по данным банка, наращивает добычу и сокращает издержки, в бумаги корпорации Newmont Mining (NEM), где также наблюдается сокращение расходов, и в акции компаний Goldcorp (GG) и Kinross Gold (KGC) — показатели их прибыли во втором квартале превзошли прогнозы аналитиков.

Автор: Данил Седлов.

Поделиться102018-08-28 04:26:32

ЦБ уходит в золото

Россия наращивает золотые резервы. Как пишут СМИ, так Кремль надеется защититься от «диктата доллара» в условиях санкций. Ранее Россия также сократила вложения в госдолг США. Выгодно ли вкладываться в золото или же это вынужденная мера?

Фото: Александр Рюмин/ТАСС

Россия обогнала Китай и теперь имеет пятые по величине золотые резервы в мире. Весной этого года Россия также сократила вложения в госдолг США, избавившись от большей части принадлежащих ей американских казначейских облигаций.

Как пишет Die Welt, таким образом Кремль надеется защититься от «диктата доллара» в условиях санкций. Выгодно ли вкладываться в золото или же это вынужденная мера?

Сергей Суверов

начальник аналитического департамента УК «БКС Сбережения»«Я думаю, что отказ от казначейских облигаций США — это во многом вынужденная мера, потому что мы видим, что доллар США в последнее время укрепляется относительно других валют, и, наверное, это единственная валюта в мире, которая демонстрирует достаточно устойчивую динамику. Кроме того, в отличие от золота, казначейские облигации США приносят процентный доход, а золото такого процентного дохода не приносит, поэтому я думаю, что это вынужденная мера. Но, с другой стороны, пока доля золота в золотовалютных резервах России примерно на уровне 17%. Она меньше, чем аналогичный показатель центральных банков европейских стран, у которых в золоте находится от 40% до 60% резервов. Поэтому, наверное, с точки зрения диверсификации резервов это имеет смысл, и какой-то реальной, разумной альтернативы золоту как средству диверсификации резервов нет. Но, с другой стороны, это во многом вынужденная мера».

Вкладываться в золото можно, но рассчитываться в нем будет проблематично, говорит советник по макроэкономике генерального директора компании «Открытие Брокер» Сергей Хестанов:

Сергей Хестанов

советник по макроэкономике генерального директора компании «Открытие-брокер»«Сам по себе процесс перехода на золото в качестве своеобразной валюты достаточно сложен и потребует довольно много времени, поэтому, скорее всего, пока речь идет не столько о реальном его использовании, сколько о демонстрации такой возможности. И совсем не факт, что эта демонстрация дойдет до реального внедрения такого экзотического, хотя и популярного в прошлом способа расчетов».

ЦБ 23 августа объявил, что не будет покупать валюту для Минфина до конца сентября. Сразу после заявления регулятора российская валюта укрепилась к доллару и евро, отступив с позиций в 69 рублей за доллар и почти 80 рублей за евро.

Поделиться112018-09-07 22:56:21

Что даст отмена НДС на золото?

Это необходимо, чтобы вернуть капиталы в Россию из других юрисдикций, заявил замглавы Минфина Алексей Моисеев. По его словам, многие хотели бы не просто вернуть деньги, но инвестировать их в драгметалл. Отменят ли ради этого НДС на золото?

Фото: Павел Смертин/ТАСС

Отмена НДС на золото позволит вернуть миллиарды рублей в Россию. Об этом заявил журналистам замглавы Минфина Алексей Моисеев в кулуарах Московского финансового форума.

По его словам, многие из тех, кто готов вернуться в Россию, хотели бы инвестировать в золото. «Здесь, конечно, НДС становится значительным. Я думаю, мы будем докладывать руководству и предлагать полную отмену НДС на золото», — сказал Моисеев.

Отменят ли НДС на золото? Вице-президент инвестиционной компании «Золотой монетный дом» Алексей Вязовский в этом сомневается:

Алексей Вязовский

вице-президент инвестиционной компании «Золотой монетный дом»«Это предложение мы слышим не первый и даже не второй год. Неоднократно наш Минфин выступал с инициативой отменить НДС на слитки в силу того, что рынок получается кривой. Вы можете купить ту же золотую инвестиционную монету «Георгий Победоносец», она не облагается НДС. Такое же золото такой же пробы в слитке облагается НДС 18%, с нового года будет уже 20%. Люди, кто хочет купить золото, умеют считать деньги, платить за золото плюс 18% никто не хочет. Обещают, а воз и ныне там. Может быть, на этой идее о реэкспорте капитала то, что люди хотят возвращать средства в Россию в виде золотых слитков, эта идея наконец проскочит, и НДС отменят. Но, честно сказать, веры мало».

Как сказал Моисеев, «амнистии капитала проходили по-разному и не всегда ожидания совпадали, но мы, конечно, говорим о миллиардах». Однако портфельный менеджер Александр Крапивко полагает, что многого от такой амнистии капитала ожидать не стоит:

Александр Крапивко

портфельный менеджер«Сколько денег вернется из-за рубежа для того, чтобы инвестировать в золото? Я не думаю, что много. Скорее всего, здесь спрос более внутренний, со стороны населения, которое уже держит свои сбережения в пределах Российской Федерации. Но в целом, конечно, это надо было сделать уже давно. Спред между покупкой и продажей очень сильно уменьшится, что вызовет приток ликвидности в этот сектор, даст заработать банкам, даст нашему населению, которое всегда доверяло золоту больше, чем чему-либо еще, еще один способ сохранения своих сбережений».

Биржевая цена золота падает с начала апреля. За это время она опустилась почти на 12%. Сейчас тройская унция драгметалла стоит чуть меньше 1200 долларов.

Поделиться122018-09-19 23:18:22

Китай ответил на пошлины США. Как отреагируют золото и серебро

Китай ввел ответные пошлины на 5207 наименований товаров из США общей стоимостью $60 млрд. Аналитики объяснили, как это скажется на цене драгоценных металлов

Фото: пользователя Mark Herpel с сайта flickr.com

Китай ввел ответные пошлины на товары американского производства. КНР ввел новые тарифы на 5207 наименований товаров общей стоимостью $60 млрд, размер пошлин колеблется от 5% до 10%. Новые тарифы начнут действовать 24 сентября.

Поступок КНР стал ответом на действия Дональда Трампа, который обложил 10%-ными товары из Китая на сумму $200 млрд. Цены на золото, платину и другие драгоценные металлы отреагировали умеренным ростом.

«Реакция рынков на последний раунд тарифов была относительно сдержанной. Скорее всего, это связано с тем, что рынки ожидали обострения торговой войны. Поскольку курс доллара за день не изменился, золото отреагировало незначительно, а серебро и в особенности платина показали позитивную динамику вслед за другими промышленными металлами», — отметил глава отдела стратегий Saxo Bank на товарно-сырьевом рынке Оле Хансен.

Ранее Соединенные Штаты уже ввели тарифы на товары из Китая стоимостью $50 млрд, так что в совокупности пошлинами будут облагаться товары на $250 млрд. Это менее половины от стоимости всего импорта из Китая в прошлом году. Если Китай усилит ответные меры, тогда обложению тарифами может подвергнуться весь китайский импорт в США. Это станет серьезным обострением торговой напряженности, которое увеличит риски для мировой экономики и экономики США, отметили аналитики ING.

Золото — защитный актив

С одной стороны, такое развитие событий позитивно для золота, которое как правило используется инвесторами в качестве «спасительной гавани» от ухудшения ситуации в экономике, ослабления доллара и падения на фондовых рынках.

«Введение торговых пошлин со стороны США может послужить началом полномасштабных торговых войн и стать поводом для ухудшения глобальной экономики, что благоприятно для золота, спрос на который как на «защитный актив» возрастет», — отметил в этой связи главный аналитик Промсвязьбанка Роман Антонов.

«Из-за ослабления курса юаня против доллара США спрос на золото в Китае подрастает. В эту же копилку можно отнести общий фактор роста политических рисков, торговых барьеров и возможного развития рецессии в экономике, что также заставляет инвесторов искать убежища в страховом активе», — отмечает аналитик по товарным рынкам «Открытие Брокер» Оксана Лукчиева.

Золото может пострадать от снижения спроса

С другой стороны, торговый конфликт может вызвать снижение спроса на драгоценные металлы. А это плохо отразится на ценах, включая цены на золото.

«Развертывание торговой войны негативно повлияет на рост мировой экономики, что снизит спрос на товарных рынках, в том числе на металлы, — уверен инвестиционный стратег «БКС Премьер» Александр Бахтин. — Более того, в текущем торговом конфликте больше шансов на то, что США окажется проигравшей стороной в меньшей степени, нежели ее партнеры. Это повышает привлекательность доллара в сравнении с валютами данных стран. А ценные металлы, номинированные в долларах, крайне чувствительны к его усилению».

«Следствием торгового противостояния, вероятно, станет ослабление китайской национальной валюты, а учитывая сильную обратную корреляцию между ценами на золото и юань/доллар, это наоборот, приведет к падению цен, — считает Роман Антонов. — Обесценивание национальных валют Индии и Китая, основных потребителей ювелирных изделий, в июне-июле 2018 года уже стало причиной снижения розничного потребления золота в этих странах.

Рынок золота под влиянием доллара

Впрочем, сейчас на рынок золота оказывают влияние другие факторы. «Факторами, которые сейчас оказывают негативное воздействие на котировки золота, является ожидание приближающегося заседания ФРС США 26 апреля и крепкий доллар», — считает Роман Антонов.

«В текущей ситуации на рынки драгоценных металлов основное влияние оказывает динамика американского доллара, сильные позиции которого обусловлены монетарной политикой ФРС США. В настоящий момент американский Центробанк держит курс на ускорение темпов повышения процентной ставки, что приводит к фиксации позиций глобальными игроками активов на развивающихся рынках и уход в основную валюту фондирования — американский доллар, вызывая его рост», — считает аналитик «Финама» Сергей Дроздов.

Платина и серебро не смогут сильно дорожать

Цены на платину и серебро увеличиваются, однако «потенциал роста для зависящих от роста экономики металлов — таких как платина и серебро, скорее всего, будет ограниченным», считает Оле Хансен.

Несмотря на то, что слова «платина» и «серебро» наводят на мысль о ювелирных украшениях или инвестиционных монетах, эти металлы в основном имеют промышленное применение. Платина, в частности, широко используется при изготовлении автомобильных катализаторов. Широкое применение в промышленности имеет и серебро. Без него не обходится производство солнечных батарей, военной и бытовой техники.

Поэтому опасения в отношении эскалации торговой войны и возможное замедление экономики имеют непосредственное отношение к этим драгоценным металлам, напрямую влияя на цены.

«Торговые войны негативно влияют на серебро и платиноиды, ослабляя потенциал спроса на них. В связи с этим данные металлы остаются под давлением продаж, хотя в последнее время технические покупки снимают перепроданность на рынке и провоцируют восстановление цен. На серебро может оказать значительное негативное влияние сокращение спроса на солнечные панели, платина имеет избыток в балансе из-за «дизельгейта» [скандала, связанного с автомобилями Volkswagen]», — отмечает Оксана Лукчиева из «Открытие Брокер».

«Металлы платиновой группы будут находится под давлением из-за опасений замедления темпов роста производства автомобилей при сокращении дефицита предложения данного вида металлов. Хотя серебро будет следовать вслед за золотом», — прогнозирует Роман Антонов.

Что дальше

С конца марта цены на золото упали на 14%, серебро и платина за тот же период потеряли 18% и 19% соответственно. Однако по мнению руководителя учебного центра «Велес Академия» Валентины Савенковой, рынок драгметаллов близок к развороту.

«Оперативного влияния новость о введении США пошлин на китайские товары на рынок драгоценных металлов не оказала. Тем не менее общая техническая картина говорит о возможном скором оживлении рынка драгметаллов, — утверждает Савенкова. — В последние две недели на дневном графике всех основных драгметаллов формируются сильные разворотные модели вверх, однако более короткие временные масштабы пока не дают сигналов ни на покупку, ни на продажу».

Автор: Валентина Гаврикова.

Поделиться132018-10-05 02:05:06

Рынку предсказали колоссальный избыток платины. Как поведут себя цены?

Аналитики HSBC заявили об увеличении избытка платины на мировом рынке до 319 тыс. унций в 2019 году против 49 тыс. унций в 2018 году. Рост предложения не помешает металлу расти в цене, считают аналитики

Слиток платины (Фото: «Норильский никель»)

Избыток платины на мировом рынке в 2019 году вырастет в 6,5 раз, подсчитали в банке HSBC. Согласно оценке аналитиков этого банка, в следующем году на рынке образуется профицит в 319 тыс. унций. В 2017 году избыток составлял 101 тыс. унций, в текущем году он опустится до 49 тыс. унций, прогнозирует HSBC.

Резкого роста избытка платины опасаются и во Всемирном совете по инвестициям в платину (WPIC). Месяц назад эксперты организации предсказали, что в 2018 году предложение платины превысит спрос на 295 тыс. унций. В WPIC полагают, что снижение производства дизельного транспорта в Европе приведет к сокращению использования платины автопроизводителями на 6%.

Не согласна с экспертами HSBC аналитик по товарным рынкам «Открытие Брокер» Оксана Лукичева. «На мой взгляд, HSBC переоценивают избыток на рынке платины в 2019 году, — заявила Лукичева в ответ на вопрос РБК Quote. — Уже сейчас стоимость платины делает нерентабельным производство у 60-70% мировых производителей, особенно в ЮАРю Там себестоимость производства с учетом полных издержек составляет около $925 за унцию. Это привело к сокращению добычи и производства металла. Поэтому вряд ли стоит ожидать столь резкого расширения избытка в 2019 году после скромного избытка в 2018 году».

Обвала не будет

Обвал на рынке платины случился тогда, когда цены почти достигли уровня $750 за унцию, от которого в настоящее время происходит рост цен. С тех пор цены на платину растут по причине сокращения предложения, а также роста стоимости золота, уверена аналитик «Открытие Брокер».

Цены на платину выросли более чем на 9% по сравнению с августовскими минимумами и сейчас подходят к отметке $838 за унцию. «Мы рассматриваем повышение цен на платину как отскок с перепроданных уровней, однако не думаем, что речь идет об изменении фундаментальных показателей рынка. Добыча металла остается на стабильных уровнях, в то время как спрос продолжает страдать от дизельного скандала. С другой стороны, чрезвычайно негативные настроения на рынке указывают на наличие некоторого потенциала роста», — считает аналитик рынка сырьевых товаров Julius Baer Карстен Менке.

Куда двинется цена

В связи с пересмотром оценки баланса на рынке платины HSBC понизил прогнозы среднегодовой стоимости металла до $880 в 2018 году, $995 в 2019 году и $1150 в 2020 году. При этом новые прогнозы все равно предусматривают рост цены драгоценного металла — просто не такой интенсивный, как ожидалось прежде.

«Учитывая, что текущая цена платины составляет $830 за унцию, прогноз HSBC довольно оптимистичен, — заявил глава отдела стратегий Saxo Bank на товарно-сырьевом рынке Оле Хансен. — Платина демонстрирует признаки восстановления после того, как ценовая разница между ней и золотом выросла до рекордного уровня. Возможно, сейчас самое время подумать о платине как о хорошей инвестиции. Кроме того, рынок золота, похоже близок к минимумам. Если цены на золото отскочат, платина может получить дополнительный повод для роста».

Доводы Хансена оспорил Карстен Менке, который не считает платину выгодным приобретением. «Хотя платина недооценена по историческим стандартам, вряд ли ее можно назвать выгодным приобретением, если оценить затраты на производство, — рассуждает представитель Julius Baer. — Поскольку уровень предложения на рынке платины более чем достаточен благодаря стабильности добычи и снижению спроса из-за дизельного скандала, покупателю нет нужды платить премию к цене». Аналитик ожидает, что цены на платину составят $850 за унцию через три месяца и $875 за унцию через 12 месяцев.

Автор: Валентина Гаврикова.

Поделиться152018-12-06 18:03:29

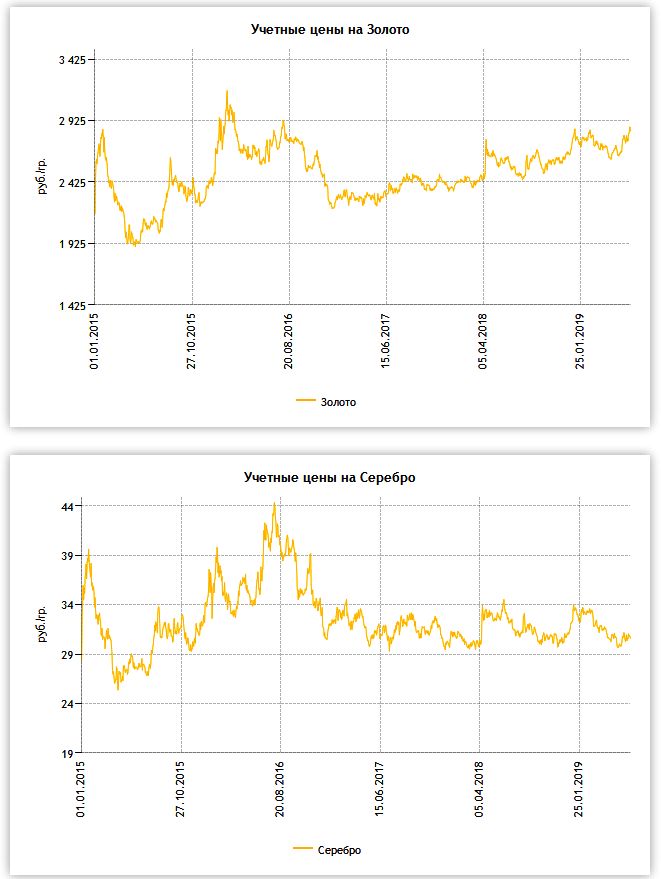

Палладий обошел золото — впервые за 16 лет

Он стал самым дорогим металлом. С августа палладий подорожал более чем на 25%. Такое ралли он демонстрирует на фоне отказа от дизельных двигателей в пользу бензиновых

Фото: depositphotos.com

Палладий на торгах 5 декабря обошел золото, пишет Bloomberg. В среду за тройскую унцию палладия в Лондоне давали 1252 доллара, в то время как золото торговалось на уровне 1238 долларов.

С августа палладий подорожал более чем на 25%. The Wall Street Journal уже назвала этот драгметалл одним из лучших инвестиционных активов года. Акции «Норникеля», крупнейшего в мире производителя палладия, с августа поднялись на Мосбирже на 15%, отмечает РБК.

Ралли цен на палладий продолжается уже почти четыре месяца. Причина — отказ от дизельных двигателей в пользу бензиновых, а палладий — основной компонент автомобильных катализаторов, объясняет гендиректор Vector Market Research Дмитрий Чумаков:

Дмитрий Чумаков

гендиректор Vector Market Research«Поскольку в США были определенные скандалы, связанные с дизельным топливом, то конечно, ряд производителей сократили достаточно серьезно производство автомобилей с дизельными двигателями. Если некоторые новые модели, которые сейчас поставляются на рынки различных стран, в предыдущем поколении были с дизельными двигателями, то сейчас они зачастую идут только с бензиновым или с гибридной силовой установкой. Предпосылки для роста цен появились пару лет назад, когда происходили скандалы по дизельным двигателям ряда производителей. Сейчас, когда уже скорректированы производственные программы и, соответственно, значительно вырос спрос, это уже непосредственные драйверы для увеличения биржевых цен».

Как считают эксперты, высокий спрос на продукцию «Норникеля», а у него 40% мирового рынка палладия, фактически страхует компанию от серьезных последствий американских санкций.

Поделиться172019-05-04 08:53:16

«Золото интересно, потому что это защитный инструмент». Россия в I квартале купила более 55 тонн

РФ — крупнейший покупатель золота. Чем объяснить повышенный интерес к пополнению золотых резервов?

Фото: depositphotos.com

Россия — крупнейший покупатель золота в мире, об этом сообщает Bloomberg со ссылкой на отчет Всемирного совета по золоту. Эта организация объединяет основных производителей драгметалла во всем мире.

В I квартале этого года, по данным совета, центробанки побили рекорд последних шести лет и купили все вместе около 150 тонн золота. Такие объемы примерно на 70% превысили прошлогодний мировой спрос.

Российский Центробанк купил более 55 тонн. В начале апреля объем золотовалютных запасов России приближался к полутриллиону долларов (487,8 млрд долларов), и это стало рекордом с марта 2014 года.

Повышенный интерес России к золоту американское издание объясняет продолжающейся дедолларизацией и, как следствие, распродажей американских гособлигаций. Есть и другие причины скупки. Ситуацию комментирует независимый аналитик Дмитрий Степанов.

Дмитрий Степанов

независимый аналитик«Безусловно, золото интересно, потому что это защитный инструмент. Также есть ожидания, что Америка будет снижать процентную ставку в ближайшие, может быть, кварталы. В 2019 году мы это уже видим. Соответственно, снижение процентной ставки приведет к тому, что золото может еще заметно подрасти, в том числе в долларах, и поэтому, вероятно, Россия пытается покупать его на свободные деньги. Они есть. Это делается на опережение, с учетом того, что курс может вырасти. Золото достаточно устойчиво торгуется против доллара большую часть времени и всегда отвечает ростом, если в мировой экономике происходят какие-то события. Америка отказалась от золотого стандарта, там считают, что их доллар и есть одновременно и мировая валюта, и резервная, и защитная, и все вместе».

Советник по макроэкономике генерального директора компании «Открытие-брокер» Сергей Хестанов считает, что покупка золота в больших объемах невыгодна России, хотя вполне объяснима.

Сергей Хестанов

советник по макроэкономике генерального директора компании «Открытие-брокер»«Скорее всего, сильный сдвиг структуры резервов в сторону золота отражает то, что российские монетарные власти всерьез опасаются усиления санкционного давления. Вторая причина заключается в том, что Россия, как и Китай, является достаточно крупным производителем золота, поэтому часть покупок явно носит характер своеобразной господдержки. Никаких рациональных причин иметь в резервах очень большую долю золота нет, поскольку другие инструменты обеспечивают процентный доход, другие инструменты обеспечивают достаточно быстрый переход из одного инструмента в другой. Задача продажи больших объемов золота достаточно нетривиальна. С одной стороны, это сложно технически, с другой — попытки продать на мировом рынке большие объемы золота приводят к тому, что снижается цена, поэтому золото — это инструмент, который, с одной стороны, традиционно присутствует в резервах, с другой стороны, чрезмерно высокая доля золота не очень рациональна. Более того, оно требует расходов на хранение».

На втором месте по количеству купленного в I квартале золота оказался Китай. Также Всемирный совет по золоту отмечает в числе активных скупщиков Казахстан, Турцию, Катар и Колумбию.

Поделиться182019-06-06 08:18:52

Слитки общества

05.06.2019 19:21

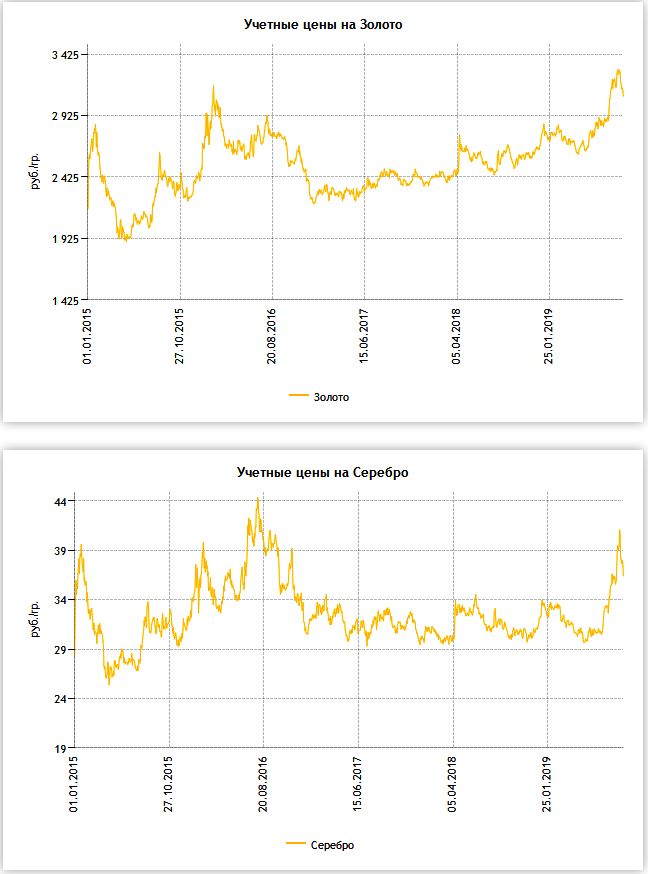

Золотой бум ожидается во втором полугодии

Текст: Елена Грекова, Роман Маркелов

Российская газета - Федеральный выпуск № 122(7880)

Сегодня многие банки предлагают клиентам для защиты сбережений от инфляции купить слитки и монеты из драгоценных металлов. Да и в народе бытует мнение, что "золото всегда в цене". Но чтобы действительно выгодно вложить деньги в драгоценные металлы, нужно учитывать особенности таких вкладов, предупредила начальник Главного управления Банка России по Центральному федеральному округу Надежда Иванова. И рассказала "Российской газете" о таких нюансах.

Золотые слитки по закону считаются имуществом, при покупке и продаже их придется платить налоги. Фото: REUTERS

Но сначала посмотрим, какие вложения в этом году были самыми прибыльными на российском рынке. Это вовсе не золото, а паи инвестиционных фондов, вкладывающих в акции, говорит аналитик УК "Альфа-капитал" Артем Копылов. С января по май включительно доходность таких фондов, по его данным, составила около 9 процентов.

В то же время несмотря на рост цен на нефть, фонды, скупающие акции компаний нефтегазового сектора, показали невысокую доходность - около 6 процентов, указывает аналитик. По его мнению, это связано с опасением инвесторов по поводу перекупленности акций из-за удачного для нефтегазового сектора прошлого года. Вложения в облигационные фонды также были достаточно удачными - средняя доходность составила 4,3 процента за прошедшие пять месяцев.

Он считает это направление перспективным для инвестирования и на следующие полгода из-за возможного понижения ключевой ставки ЦБ во втором-третьем квартале 2019 года и вероятного укрепления рубля.

Можно рассмотреть вложения в фонды еврооблигаций, так как растет вероятность снижения ставки ФРС США до конца года, что будет способствовать росту цен на эти бумаги. Дальнейший рост рынка акций, напротив, может быть более сдержанным, полагает аналитик.

Отложенный спрос

Инвестирование в золото было наихудшим решением с начала 2019 года, так как в среднем оно принесло убыток в 6 процентов.

Однако на фоне роста неопределенности из-за торговой войны между США и Китаем и опасений по замедлению роста мировой экономики инвестиции в золото могут стать востребованными в ближайшие месяцы, допускает Артем Копылов.

Тем важнее знать, что нас ждет на этом рынке.

Не самый доходный способ

Сегодня в банках, напоминает Надежда Иванова, можно купить золото в мерных слитках весом от одного до тысячи граммов, серебро весом от 50 до 1000 граммов, палладий и платину весом от 5 до 100 граммов.

Купить слитки - пожалуй, самый простой и легкий способ инвестировать в драгоценные металлы, однако, как показывает опыт, не самый доходный.

Дело в том, что золотые слитки по закону считаются имуществом, а следовательно, при продаже они облагаются налогом на добавленную стоимость, то есть покупая их у банка, вы должны будете заплатить дополнительно 20 процентов от номинальной стоимости металла. А если вы соберетесь вернуть банку слиток, которым вы владели меньше трех лет, то вам придется заплатить еще 13 процентов налога на полученный при продаже доход. Если слиток был вашим более трех лет, этот налог платить не нужно.

Металлические счета не участвуют в системе страхования вкладов. Поэтому сохранность средств на них при банкротстве банка не гарантирована

Получается, чтобы только покрыть расходы, нужно, чтобы слиток прибавил в цене не менее 20 процентов, а то и больше 30 процентов, что не всегда происходит даже за год.

Монета монете рознь

Нередко банки предлагают купить вместо слитков драгоценные монеты. Но надо помнить, что монета монете рознь, подчеркнула Надежда Иванова.

Выпуском в обращение монет из драгоценных металлов в нашей стране занимается Банк России. Продают их в коммерческих банках. Монеты можно разделить на две группы: памятные и инвестиционные.

Цена, по которой банки продают памятные монеты выше их номинальной стоимости, поскольку она складывается не только из цены драгметалла и затрат на производство, но еще учитывает спрос на монеты, издержки банков на их хранение и реализацию. Поэтому инвестиции в них могут быть как прибыльными, так и не очень.

Инвестиционные монеты выпускаются в обращение тиражами, многократно превышающими тиражи памятных монет, и их цена в основном определяется количеством содержащегося в них драгметалла и затрат на производство.

Также в российских банках можно купить и иностранные инвестиционные монеты из драгоценных металлов, например, английские "соверены".

Покупка инвестиционных монет удобна тем, что с ними сейчас работает множество российских банков, которые наряду с продажей монет могут предложить их обратный выкуп по ценам, устанавливаемым банком самостоятельно, исходя в основном из стоимости драгметалла на момент выкупа.

Стоимость инвестиционных монет с момента выпуска в обращение может увеличиться в несколько раз. Если вы владели монетой менее трех лет, то при продаже должны будете заплатить 13 процентов НДФЛ с разницы между первоначальной и последней ценой монеты. Однако цена может и не вырасти.

Счет в металле

Можно еще открыть так называемый металлический счет. Такой счет, пояснила Надежда Иванова, позволяет приобретать драгоценные металлы как в обезличенном виде, так и физическом металле.

Снять драгоценный металл с металлического счета можно в любое время без ограничения по сумме в рублях или в виде слитка металла. В качестве "валюты" металлического счета могут выступать золото, серебро, платина или палладий.

Металлические счета тоже бывают разными: ответственного хранения и обезличенные "металлические" .

Открывая в банке первый счет, клиент передает кредитной организации имеющиеся у него слитки драгметаллов на хранение. Но такой счет не приносит дохода, так как не предполагает начисления каких-либо процентов. Наоборот, клиент должен оплачивать услуги банка по хранению своего драгметалла. Счет ответственного хранения предназначен, скорее, для сбережения имеющихся у инвестора слитков в натуральном виде, а банк просто гарантирует их сохранность.

Зато обезличенный металлический счет многие банки в своей рекламе сравнивают с валютным депозитом. Сходство действительно есть, только металл учитывается на счете не в денежных единицах, а в граммах.

Основным преимуществом обезличенного металлического счета является возможность закрыть его в любой момент. То есть вкладчик может быстро отреагировать на рыночную ситуацию: при падении котировок можно оперативно избавиться от ставших проблемными металлических активов, а при резком взлете цен - выгодно закрыть драгоценный вклад.

Важно и то, что стоимость обезличенного драгоценного металла не включает в себя издержки, связанные с изготовлением слитков, их хранением и транспортировкой. А в условиях относительной стабильности обналичить металлический счет намного проще, чем продать слитки: нет необходимости проверять подлинность, целостность и массу слитков.

Но и у этого финансового инструмента есть свои недостатки. Самый существенный - металлические счета не подпадают под действие закона о страховании вкладов, следовательно, сохранность размещенных на них средств в случае банкротства банка не гарантирована. А если при закрытии счета вы захотите забрать вклад в виде слитка, необходимо будет подать декларацию о доходах и заплатить налог на добавленную стоимость - 20 процентов.

Поделиться202019-08-08 12:09:56

Цены на золото взлетели до шестилетнего маскимума

Эксперты связывают подорожание драгметалла с торговой войной между США и Китаем

Декабрьские фьючерсы на золото поднялись до шестилетнего максимума на товарной бирже Нью-Йорка. Об этом сообщает Bloomberg.

Цена за унцию драгметалла выросла на 1,17% и достигла 1503,30 доллара. Отметку в 1,5 тысячи долларов золото преодолело впервые с апреля 2013 года. Золото дорожает четвертый день и на Лондонской бирже.

Причиной роста цен стал устойчивый спрос на золотые слитки на фоне торговой войны между Китаем и США. Кроме того, на цены влияет замедление глобального роста и смягчение денежно-кредитной политики мировыми центробанками. С начала года золото подорожало на 17%.

Поделиться212019-08-12 11:12:58

По объему золотовалютных резервов Россия скоро выйдет на четвертое место в мире

Текст: Михаил Сафонов

По этому показателю она в состоянии обогнать Саудовскую Аравию. Резервы наращиваются, но остается вопрос: на что мы копим деньги?

Фото: Илья Наймушин/Reuters

Уже позабылось, как четыре года назад ЦБ поставил цель: накопить полтриллиона долларов резервов. Она уже выполнена. Сейчас в нашей кубышке 518 млрд долларов. И, как отмечает Bloomberg, за эти четыре года золотовалютные резервы выросли почти на 50%. Помогли хорошие цены на нефть и бюджетное правило: все нефтегазовые доходы свыше цены на нефть в 40 долларов — идут в бюджет. Кстати, скоро исполнится пять лет с того момента, как ЦБ перешел на плавающий курс рубля. То есть на поддержание стоимости нацвалюты деньги не тратятся. И в итоге у России сейчас очень хорошая финансовая подушка.

Если так пойдет и дальше, то мы по запасам обгоним Саудовскую Аравию, у которой сейчас в резервах ненамного больше, чем у нас: 527 млрд долларов. Но у саудитов из-за подешевевшей нефти дефицит бюджета, поэтому они вынуждены тратить запасы на социалку, чтобы поддержать потребление, замечает директор группы корпоративных рейтингов агентства АКРА Максим Худалов.

Максим Худалов

директор группы корпоративных рейтингов агентства АКРА«Текущей цены на нефть несколько не хватает, чтобы страна сохраняла все эти социальные преференции, которые она имела в период более высоких цен на черное золото. Поэтому часть этих золотовалютных запасов используется для того, чтобы покрывать дефицит бюджета, и для того, чтобы поддерживать высокий уровень потребления населения, ну и, собственно, трат на социальные нужды».

В Саудовской Аравии бедным считается тот, кто получает меньше 500 долларов в месяц. На эти деньги на Аравийском полуострове действительно сложно жить, страна почти ничего не производит, кроме нефти, очень много импортирует, и цены там высокие. Поэтому саудиты тратят большие деньги на социальные пособия.

Мы тоже собираемся потратить много денег на социальные нужды. Это майские указы — борьба с бедностью, нацпроекты. Последние, как известно, вовремя не выполняются. Буквально неделю назад премьер Дмитрий Медведев потребовал от правительства объяснить, почему сроки нацпроектов срываются.

Накопление резервов здесь ни при чем, денег хватает на все. Но воли, когда бюджет и так профицитный, видимо, недостаточно, считает главный экономист ПФ «Капитал» Евгений Надоршин.

Евгений Надоршин

главный экономист ПФ «Капитал»«При желании накопление резервов нынешними темпами никак не мешает исполнить очередные майские указы, и тот факт, что они не исполняются, скорее всего, говорит о том, что не это является основной целью экономической политики государства. А собственно, да — накопление резервов. Это один из компонентов той самой защитной экономической политики, которая у нас выражается в стремлении тратить как можно меньше, в стремлении накапливать профицит бюджетов, стремлении как можно меньше занимать на внешних и внутренних рынках, стремлении накопить резервы в том числе».

Свою роль, конечно, играют и санкции. Новые вскоре вступают в силу. Они, согласно букве американского правительства, вроде бы не мешают давать России в долг. Санкции касаются только суверенных облигаций в иностранной валюте. При этом на вторичном рынке наши бумаги покупать можно. Впрочем, даже самые мягкие санкции США инвесторы обычно трактуют расширительно.

Все это наши власти, конечно, ждали и понимали. И, вероятно, стремление накопить как можно больше исходит и отсюда тоже. Хотя этому стремлению уже много лет. И как бы ни критиковали за это правительство, кубышка не раз спасала бюджет. Но до первого места в мире по резервам, конечно, очень далеко. В китайской кубышке сейчас лежит больше 3 трлн долларов. Но и размеры экономик, естественно, несравнимы.