Как спасти сбережения с помощью облигаций

Дмитрий Грицкевич,

ведущий аналитик Группы анализа долговых рынков Промсвязьбанка

Ставки по депозитам, опустившиеся ниже 10% годовых, не спасают вас от инфляции. Стоит присмотреться к другим инструментам с фиксированной доходностью - российским корпоративным облигациям

Безусловно, классический банковский депозит является основой консервативной стратегии личных сбережений. Но сейчас он свои задачи — сохранить вклад от обесценивания — выполняет далеко не идеально. На прошлой неделе средняя максимальная ставка по вкладам в российских рублях, публикуемая ЦБ по результатам мониторинга 10 банков, оказалась ниже 10% годовых — 9,92%. В начале года она составляла 15,3%.

С лета средняя ставка по депозитам находится ниже ключевой ставки ЦБ (11%), по которой регулятор предоставляет короткую рублевую ликвидность банковской системе. Вероятнее всего, уже с декабря 2015 года Банк России продолжит снижать ключевую ставку, плавно опустив ее до 9% к марту 2016 года, а, значит, ставки по рублевым депозитам продолжат снижаться.

И в ближайшие два года это соотношение: ставки по депозитам ниже, чем ключевая ставка ЦБ, которая в свою очередь ниже уровня инфляции — меняться, скорее всего, не будет.

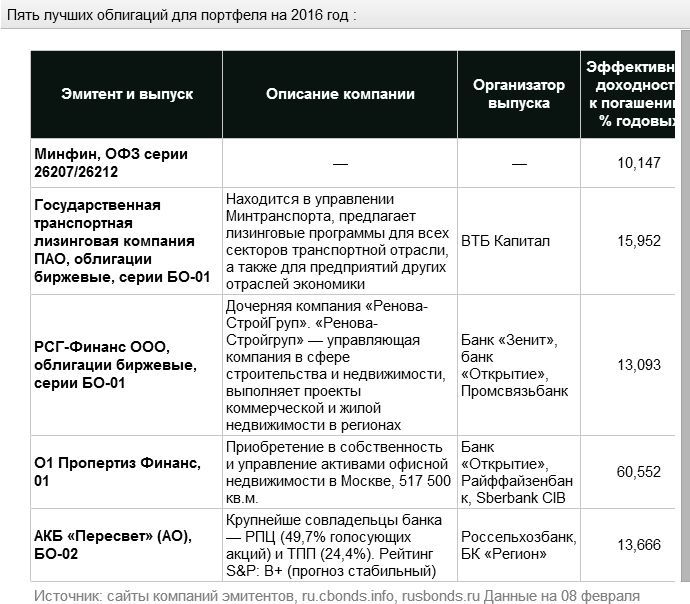

Выход, на мой взгляд — один. Я бы предложил использовать другие инструменты с фиксированной доходностью, чтобы спасти сбережения от инфляции. Вот несколько стратегий на рынке облигаций, которые на данный момент при умеренном риске позволяют существенно обогнать депозит.

Сразу надо сказать, что в свой модельный портфель я отбираю облигации ведущих российских компаний и банков с кредитным рейтингом на уровне BBB/BB (они входят в состав индекса IFX-Cbonds — например, «Газпром», РЖД, ФСК ЕЭС, «Башнефть», МТС, АФК «Система», РСХБ, ВТБ, МКБ, «Бинбанк») с подходящим сроком погашения или оферты. Вероятность их дефолта находится на крайне низком уровне. И доходность данного портфеля, по данным индекса IFX-Cbonds, составляет на текущий момент 11,3% годовых.

Первая стратегия заключается в краткосрочных (на 4-5 месяцев) покупках облигаций со сроком погашения или оферты в 9-12 месяцев. Это инвестиции, рассчитанные в том числе на снижение ставки ЦБ до уровня 9% годовых. Кроме купонного дохода, они позволят заработать на росте котировок, так как при снижении доходности облигаций растет их цена. В этом случае, дополнительный доход от роста цен на облигации можно оценить на уровне 1%-1,5% за 4-5 месяцев, а в годовом выражении — около 3,3%.

То есть, если ожидания по снижению ставки ЦБ сбудутся, доходность составит около 14,6% годовых. Если ЦБ оставит нынешнюю ключевую ставку и в декабре, доходность портфеля составит 11,3% при сохранении ценных бумаг в портфеле до погашения. Но даже и это значение выше средней ставки по депозитам.

Вторая стратегия рассчитана на 1,5-2 года и предполагает покупку облигаций надежных эмитентов, но с более поздними сроками погашения. Она позволяет рассчитывать на доходность на уровне 12%-13% годовых. При этом половину этого портфеля я рекомендую вложить в облигаций федерального займа, индексируемые по уровню инфляции (так называемые ОФЗ-ИН). Это позволит частично захеджировать риски девальвации и обеспечить положительную реальную доходность — обогнать инфляцию. Сейчас выпуск ОФЗ-ИН обеспечивает реальную доходность на уровне 2,65% годовых.

Третья стратегия предполагает инвестирование средств на три года через индивидуальный инвестиционный счет (ИИС). Он позволяет получить налоговый вычет в размере 13% на сумму ежегодного пополнения (максимум 400 тыс. рублей). На ИИС можно покупать облигаций с погашением в 2018 году ежегодно на сумму до 400 тыс. рублей в течение 3 лет.

На фоне снижения ставок ЦБ на среднюю доходность портфеля облигаций в этом случае можно оценить на уровне 9%-10% годовых. Но вместе с налоговым вычетом в размере 13% позволяет рассчитывать на рублевую доходность в размере около 17%-18% годовых. Эта стратегия самая доходная, однако есть ограничения. Нельзя инвестировать больше 400 тысяч рублей в год и нельзя досрочно вывести свои деньги — при расторжении договора по ИИС раньше срока право на получение налогового вычета утрачивается.

Безусловно, инвестирование средств в облигации сопряжено с рыночным риском (в отличие от депозитов до 1,4 млн рублей), и каждый инвестор самостоятельно принимает решение по соотношению риска и доходности по своим вложениям. Но другого способа получить фиксированный доход и спастись от инфляции я не вижу.